Qzone

Qzone

微博

微博

微信

微信

“未来3-5年,国内主要(新能源)电驱企业或许将只剩一二十家”。上海大学教授、博士生导师、新能源电驱动研究中心主任,盖世汽车智库专家罗建指出,在新能源车市持续上量、电驱技术不断“内卷”的当下,中国电驱行业对技术和成本的要求极为严格。不能适应发展趋势的企业,结局不是被淘汰就是被并购。

盖世汽车配套企业库数据显示,国内新能源电驱动企业大概有150家。也就是说,未来五年内,90%新能源电驱动企业或将被淘汰。

罗建,在电机行业耕耘数十年,兼具学术界和企业界丰富经历,曾主持开发20kW-200kW新能源汽车驱动电机及控制器系列产品,推动轮毂电机在量产车上应用。他在国际期刊发表50余篇论文,拥有多项中美专利,是中国电驱动技术升级与产业革新的重要推动者。

在过去几年,电驱系统以惊人的速度向高度集成演化,从三合一到六合一、八合一乃至“十二合一”,集成度不断刷新上限。而与此同时,技术门槛提高、整车厂与供应商边界模煳、核心零部件国产化等问题,也不断挤压着本土电驱供应商的生存空间。

此次,罗建深入剖析了电驱动系统集成化的演进逻辑、结构边界、成本约束,以及纯电、插混和增程三类动力架构下的路径区别,提出“集成不是越多越好”“系统效率不是越高越好”的务实观点。

集成不是越多越好

“集成化的核心目的是降本和模块化”,罗建如是说。当把电机、电控、减速器放进一个壳体,可减少线束、接口、材料等的使用。从单独模块到三合一系统,可降低20%~30%的成本。进一步集成到六合一甚至更多模块,理论上降本可超30%,并提升可靠性与制造便利。

然而,“集成不是越多越好”。每多集成一个部件,都涉及制造工艺、控制系统、布线、热管理等全链条设计。一旦企业设计和工艺能力不足,就会出现“高集成、低可靠”问题,反而降低产品质量。

当前电驱系统集成有物理集成与功能集成两条路径。前者以电机、电控、减速器为代表,属于传统的机械件集成;后者则将OBC(车载充电器)、DCDC(直流转换器)、BMS(电池管理系统)和VCU(整车控制器)等电子模块纳入统一架构,形成深度集成的多合一电驱平台。

图片来源:比亚迪

“比亚迪能做到十二合一,在于全栈自研、全产业链控制。”据悉,比亚迪从电控、电机、BMS甚至功率模块都能自己做,从架构到热管理均能协同。但这一模式的复制有困难。

一是集成化提升了制造复杂度,对“设计即制造”(Design for Manufacturing)的要求更高。罗建提到,比亚迪、华为、联电、汇川等部分企业在集成方面表现突出,核心在于:兼具架构设计能力和完整的制造与验证体系,能在集成设计阶段就同步考虑生产的便利性。

二是物理布局也影响集成边界。不是所有部件都适合整合在一起,否则可能导致线束拉长、成本提升,甚至还可能引发电磁干扰、散热不良等问题。过度集成可能因几何或控制逻辑复杂化而得不偿失,同时导致维修成本飙升。

不同技术路线对集成化的需求也有差异。罗建解释说,插混是从传统燃油车出发,追求发动机在高效工况运行,电驱为辅助,更强调省油;增程式则是以电为主、油为辅,追求尽量多用电、少用油。主流的增程车企如理想、赛力斯等也具备发动机-发电机跟随工况的能力。而终极的纯电车则完全依赖电驱动。

尽管路径不同,最终都要围绕电驱集成能力构建平台体系。但集成的边界取决于设计、系统、制造、验证等多项能力,而非简单的“装在一个盒子里”。

系统工况效率达到90%就够了?

集成化趋势下,系统工况效率成为电驱竞争的另一方向。

如今,车企宣传的电驱系统工况效率普遍突破90%,甚至向95%的“物理极限”进发。而电驱系统工况效率的提升关键是电机效率的提升。比如,广汽埃安宣称,其量产下线的夸克电驱2.0电机效率达98.5%;长安深蓝表示,其原力超级电驱最高运行效率达92.59%。

长安深蓝超级电驱,图片来源:长安汽车

看起来,电驱领域的效率比拼,已经不仅是技术层面的竞争,更像是一场营销和品牌的角逐。

影响电驱系统效率的因数包括电机效率、控制器效率、传动效率等因素,电驱系统的效率是这些效率的叠加。同时效率还分为最高效率和工况效率,前者一般是实验室理想状态下的峰值,后者则反映实际行驶中的表现。车企在宣传中需要明确强调工况效率,因此常以CLTC(中国轻型汽车行驶工况)为测试标准。

“从技术使用的角度看,其实(电驱系统效率)做到90%就已经够用了。追求更高的效率,需要在材料、电控策略、整车热管理、成本等多方面追求极致, 营销和技术实用的考虑都值得商讨”。罗建认为,如果车企想将整体效率提升到95%,更多要依赖材料升级和散热优化。

碳基质检,图片来源:理想

在硬件领域,碳化硅(SiC)功率器件材料具备高耐压、低损耗等优点,已逐渐替代硅材料成为高压电驱动系统的核心材料。碳化硅能在更高电压下工作,同时减小体积,提升功率密度。

随着国产SIC规模化普及带来的成本下降,20万元及以上纯电车型基本已经在主驱电机逆变器上使用了SiC功率模块,目前更是向20万元以内市场下探。

但罗建也直言,这项技术并非没有代价:“碳化硅带来的最大挑战,是电磁兼容。”电驱系统需要在高压环境下进行高速开关操作,会产生强烈的电磁干扰,对整车的其他控制单元也可能造成潜在影响。

至于其他新材料,目前存在使用成本过高的问题。罗建直言,如果使用超级铜这种航天级材料,可使电机效率提升0.5%左右,但代价可能是相关成本翻百倍。

因此,电驱系统效率提升要综合考虑成本与可靠性。对大多数乘用车而言,工况效率在90%-95%之间已是性价比最优解。再往上拉效率曲线,续驶里程或能有小幅增加,但成本代价太高、实际技术意义不大。

本土化的机遇与挑战

效率之争外,电驱动国产化也是产业链的另一场深层博弈。国内新能源汽车行业在电驱动技术领域已处于全球前列,但某些核心部件领域仍需突破。

当前,国内在电驱动领域的零部件国产化率不断提升,电机、电控、电桥等系统能力已可覆盖多数整车平台需求,关键芯片、功率器件、磁性材料也有了自主研发的基础。但从“能做”到“能用”,到“敢用”、 “愿意用”, 再到真的“好用”,还需要跨过三道槛:质量一致性、成本可控性、产能支撑力。

在罗建看来,即便是MCU这样的关键芯片也已有本土产品,但良率、稳定性、批次一致性仍需提升。而跨国供应商凭借成熟工艺和全球供应链优势,常常通过“价格武器”挤压本土企业生存空间。“以前国内不能做,他们的半导体价格就虚高,现在国内做出来了,在需要市场接受的过渡期,跨国供应商就适时降价竞争,以扼杀新生的竞争者”。受此影响,本土企业初期甚至只能亏本卖,“成长壮大较为困难”。

这暴露出当前国产电驱动供应链在走向“可替代”过程中的典型困境——不是缺技术,而是缺可靠性、缺体系、缺时间沉淀。但是,无论是从技术创新,还是供应链安全等角度来看,核心部件的国产化趋势不可逆转。为了突破这一瓶颈,产业链正在从多个方向发力:

一是政策支持。国家政策通过补贴和国产化率要求以及专项资金等支持方式,激励本土企业在核心技术上实现突破。

二是车企与本土供应商深度绑定,形成“共生”心态。车企通过扶持有潜力的本土供应商实现资源优化。罗建认为,有的车企这方面做的很好。

三是资本投入,支撑中小企业熬过研发到量产再到大规模市场化的周期。一些新材料与核心部件的量产存在投入周期长、验证成本高等问题,需要有“聪明的资本”参与其中,帮助企业度过这些关键阶段。

四是本土厂商的灵活性与价格优势。相较跨国供应商,本土企业的优势在于性价比、灵活性以及强服务意识等方面。

在本土企业的冲击下,部分海外企业在华业务持续收缩,不得不退出中国市场。

归根结底,真正的本土化不仅是零部件国产率的“数字”提升,而是要在材料、工艺、测试标准、验证体系、售后服务等全链条具备自主能力,尤其是掌握核心部件的定价权,形成可持续、可规模化的竞争实力。

罗建认为,其实本土化和国产化并非是要让外企出局,而是要通过关键技术的进步,创造一个公平而活跃的市场机制,防止某些企业通过滥用垄断地位追求不当利益,以及减少其它非市场因素的不利影响。

优胜劣汰后,将只剩一二十家企业

在新能源汽车“卷性能、卷效率、卷集成”浪潮带动下,中国电驱动产业已被卷入这轮淘汰赛。

“总体来讲,现在电驱动系统产能是过剩的”。目前,整个电驱行业正面临严重的结构性矛盾——表面热闹,实则低效内耗。产能过剩背后,是创新力不足、产品同质化严重以及价格竞争恶化。这种局面让竞争格局异常激烈。罗建认为,压缩毛利换取订单是常态,“但如何在压缩毛利后仍然不降低质量,才是关键。”

眼下,不少企业为抢项目,存在卷价格、压利润甚至亏本供货的现象,形成了恶性循环。部分厂商更是靠低质绕组和电磁材料“压榨性价比”,却为整车埋下可靠性隐患。

这种无序竞争短期看似为主机厂带来了低成本选项,长远来看却削弱了产业基础。“不要只比价钱,要比质量,否则会拉低整个产业档次”。在罗健看来,不要以比价格为主,而要以比质量为主,这或许才是中国品牌高端化的正确方向。

图片来源:比亚迪

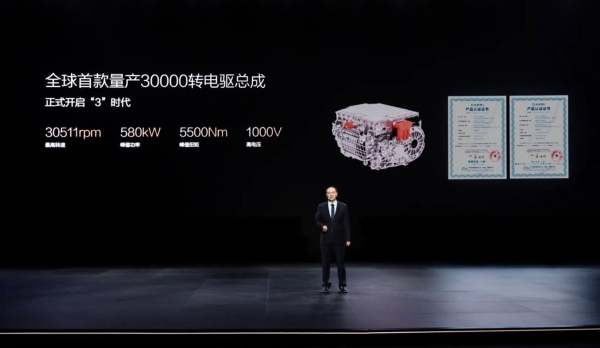

整车自研与头部供应商的博弈进一步加剧了洗牌。在800V/900V/1000V高压平台、域控制架构、电驱一体化趋势下,电驱动已不再是简单的电机和驱动器,而是整车电子电气架构和能源管理的中枢。

基于此,比亚迪、特斯拉等部分车企已掌控核心三电系统。其他依赖平台化采购的车企,也开始在核心架构、控制策略甚至总成集成方案上主动参与主导。这意味着,只掌握模块、缺乏完整系统能力的电驱供应商,将面临更大的生存压力。

罗建预测,未来3-5年,电驱动市场将迎来结构性洗牌,最终活下来的或许“只有一二十家上规模的企业”。

那么,Tier 1还有活路吗?

“当然有”,罗建说:“主机厂不会卖电驱动系统给竞争对手,就算卖,竞争对手也不想用。”

他对电驱供应商的建议是:走标准化与模块化之路。工业电机标准化率很高,但车用电机因尺寸、版本差异,标准化率仍偏低。“供应商需推动零部件标准化,让车企看到好处。”例如,电机企业参与国家、行业、团体标准起草,推动国产电机技术标准化是值得提倡的。

对于供应商而言,若是能成为某一核心模块的标准制定者,有助于其在竞争中掌握更多话语权。在罗建看来,未来能活下来的电驱企业大致有三类:

一是掌握规模化能力的独立电驱系统企业,如汇川、联合电子等,不仅产品全、体系稳,还能打价格战、跟得上整车迭代节奏;二是与主机厂深度绑定、共同开发的供应商,享有车型预研协同等优先资源;三是扎根于特定细分市场(如商用车、专用车),具备工程化优势和渠道壁垒的小众企业。

至于那些缺乏核心能力、无规模优势,也未与车企绑定的“中尾部玩家”,或难逃出局命运。

这是对现实的准确判断。从全球市场来看,汽车产业链本就高度集中。尤其在电驱这种标准化程度高、资本密集、技术门槛不断提升的领域,中小玩家的生存空间会越来越小。数据显示,今年上半年,国内电驱动系统配套装机量达410万套,同比增长约36%,其中装机量前10名供应商占据了七成市场份额。

而且,这轮淘汰赛不仅考验技术创新力,更考验交付、服务、资金和风险抵御力等多项能力。车企选择电驱供应商时,不应只看技术指标,还要看产能保障、质量稳定性、验证资源以及售后体系等。

价格战的压力同样不可忽视。罗建认为,目前电驱市场的价格战已触及底线,“利润已经非常薄,波动主要来自上游材料如铜、永磁体等价格变化。”他警告,若车企采购只看价格、不重质量,风险巨大。

在这种背景下,行业需要更清晰的标准、更强的行业自律,甚至一定程度上的国家政策干预。目前,国家有出台规定账期(不超过60天)等政策,对恶性竞争敲响了警钟。

至于出海是否能成为中小企业的救命稻草,罗建持保留意见:“出海吹得很响,但量很小。比如东南亚、俄罗斯、巴西加起来也不及国内市场的几分之一。”相比之下,他认为,转攻如商用车这样的细分市场或许更具潜力。

写在最后:

罗建用技术专家的理性和对行业的洞察,展示了一个正在经历深度洗牌的电驱动产业。从集成化的边界之争,到效率竞赛的成本考量,再到国产化的现实挑战,以及行业洗牌的必然趋势,折射出中国电驱动产业高速发展下的结构性矛盾。

“集成不是越多越好”、“系统效率达90%就够了”等务实观点,穿透了行业过度追求营销噱头的迷雾。

中国电驱动产业用十几年时间从跟跑走向了并跑,甚至在某些领域开始领跑,这一路走得并不容易。追求“更高、更快、更强”无可厚非,但最终都要回归技术的本质——找到成本、性能和可靠性的最佳平衡点,真正做到“技术普惠”。

栏目介绍:

瞬息万变的汽车产业,如何穿透信息迷雾?盖世汽车集结百位顶级智库专家,直面新能源转型、智驾革命、供应链博弈等产业热战!《专家专论》--以权威视角洞穿趋势,用实战经验解码未来。每一次专访,都是直抵本质的产业真知!

【以上内容转自“盖世汽车”,不代表本网站观点。 如需转载请取得盖世汽车网许可,如有侵权请联系删除。】

延伸阅读: