Qzone

Qzone

微博

微博

微信

微信

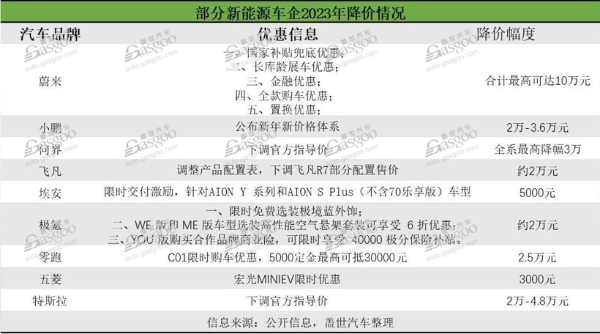

特斯拉降价的连锁反应,正在显现。

马斯克此前曾表示,在全球进行降价后,特斯拉1月份获得的订单量几乎翻了一番。基于此,马斯克做出预测,只要没有外部因素干扰,特斯拉2023年的交付量可以达到200万辆(作为对比,2022年特斯拉的全球交付量为131万辆)。

可就在一个多月之前,围绕特斯拉的舆论风向,可完全不是这样。去年12月,特斯拉美股市值曾持续暴跌,品牌形象和市场需求量都被行业唱衰。

在中国市场上,不断出现的安全事故导致特斯拉负面争议缠身,去年年底更是出现了要集中发酵的苗头,一度让人怀疑,特斯拉在国内市场上的品牌神话,可能就要破灭了。去年12月,特斯拉在国内仅仅交付了5.58万辆,在国内新能源车市场上的份额下降了8.3个百分点。

好在,新一轮的官降,瞬间扭转了局面。

2023年元旦刚过,特斯拉率先在国内市场上官宣了大幅度降价,最大降幅超过4万元,国产Model 3的起售价格逼近20万元(22.99万),创下了历史最低价。

图片来源:特斯拉

一石激起千层浪。

首先是特斯拉在国内的市场表现逆风翻盘。

盖世汽车整理的1月国内主流新能源企业销量数据显示,受新能源补贴退坡和特斯拉降价的双重影响,国内新能源市场在2023年开年的整体走势相对低迷,1月真正算的上取得开门红的只有特斯拉一家。

1月只有特斯拉实现了同比+环比双增长,强势如比亚迪都没能幸免,虽然月度销冠还在手中,但较之2022年12月,今年1月的市场表现,差距一目了然。

其次,带出了国内新能源市场上难得一见的降价潮。

在市场表现不佳的时候适时的宣布官方调价策略,对传统汽车品牌而言是比较常见的事情,但对普遍采用直营模式的新能源汽车品牌而言,降价还是比较少见的情况。尤其是在国内一片大好的新能源消费环境中,突然出现如此大规模的降价潮,根本原因其实只有一个,就是被特斯拉降价“逼”的。为了销量,大家只能被动响应。

可问题是,特斯拉降价换来了实实在在的销量数据,其他新能源品牌跟进降价,却未必能达成同样的效果。

一方面降价能否换来更好的市场表现还是未知数;另一方面,特斯拉降价充其量只是少赚钱,但对还处在亏损状态的大多数国内汽车新品牌而言,跟进降价显然是一步险棋。进一步被拉低的单车毛利率,之后将直接体现在财务报表上,或将对企业下一步的资本运作产生影响。

理想汽车创始人、CEO李想不久前接受采访时曾有过如是表态:“2023年到2025年是极为残酷的淘汰赛,不需要那么多公司。”很显然,对接下来市场竞争的残酷性,参与者普遍已经有比较清晰的认知,而特斯拉举起的价格“屠刀”,无疑会进一步加剧事态的艰难程度。

此外,特斯拉降价带动的整车降价潮,已经开始向供应链企业辐射影响力。

一直以来,汽车制造商降价对供应商来说都不是好事,最终压力都会不断向下传递。

有特斯拉的供应链企业表示,此前两年的疫情影响下,特斯拉更注重交付,而不是定价,甚至愿意支付更高的价格以更快地获得零部件。但现在,情况正在发生根本性的扭转。

特斯拉目前的毛利率高是事实,但频繁的降价显然不能一直靠挤压毛利空间来维持。不久前的特斯拉财报电话会议上,马斯克曾表示,经济衰退可能会导致几乎所有投入成本的“大幅下降”。对此,有外媒报道称,已经有特斯拉的供应商表态,正准备承受特斯拉要求他们进一步降价的压力。

降价博销量之外,从行业的角度看,整车企业降价的普遍性原因,往往还跟新技术的应用和核心核心部件的成本变化有关。

对新能源企业而言,在2023年初能够大规模的降价,其实也和上游锂电原材料价格在2022年年底开始逐步下探有关。

2022年的中国汽车市场上,较之于供应链上游锂矿企业的“闷声发大财”,主流新能源企业明面上取得的业绩增长,只能算是“小打小闹”。盖世汽车统计的国内21家锂矿厂商2022年财报业绩预告显示,普遍大增是行业常态,最夸张的企业,一年内盈利能连番数十倍。

锂矿企业盈利暴涨的原因也简单,主要就是得益于全球新能源汽车市场迅速上量,锂离子电池厂商纷纷加速扩产,下游原材料订单量暴增、价格飙升。

只不过,在经历了一年左右时间的“蒙眼狂奔”之后,国内锂矿产业的供需关系正在发生错位,一个明显的信号就是,2022年年底开始,碳酸锂的价格已经开始逐渐走低。对此,乘联会秘书长崔东树表达的观点一针见血,极度缺货后的供给暴增是必然结果,随后的暴跌也同样不可避免。

锂矿等上游核心原材料因供需关系的逆转下调售价,是新能源车企都能集体受益的行业新形势,对特斯拉而言,选择率先开启新能源市场上的价格战,肯定也有其自身的特殊原因。

图片来源:特斯拉

盖世汽车研究院分析指出,持续的产能扩充之后,再叠加疫情和负面舆论导致的需求疲软,特斯拉在国内或许也已经出现供需关系的倒挂。产能多,订单少,竞争对手还越来越多(如果说之前很多标榜为特斯拉竞争对手的产品,主要目的是为了捆绑营销,现阶段,随着自主品牌在电动化领域取得的技术和市场优势越来越明显,终端市场上的可替代产品越来越多,特斯拉面对的竞争压力也是越来越大),为了更好的释放产能清库存,降价对特斯拉而言是最行之有效的选择。

从这个角度看,接下来因为要进行国产车型版本换新,如果2、3月份的市场表现达不到预期,为了清理库存,在产品新老交替之际,特斯拉在国内还有进一步降价的可能性。

当然,支撑特斯拉多次降价的根本,是其自身的高盈利属性。

2020年特斯拉就已经实现扭亏为盈,并迅速成为的全球最能赚钱的汽车企业之一。盖世汽车整理的相关数据显示,2022年第三季度特斯拉的单车毛利润高达15653美元,是大众2倍以上,超了丰田4倍,超了福特5倍。

远超行业平均水平的企业毛利率,正是特斯拉能够率先举起价格“屠刀”的底气所在。本轮降价之前,特斯拉的毛利率高达30%,降价之后的毛利率也能维持在25%左右,依旧能甩出多数同行一大截。

那么问题也来了,特斯拉盈利能力强的原因是什么呢?

盖世汽车认为强大的自研能力是特斯拉能够更好的控制成本的关键。目前,特斯拉已经具备域控、芯片、电驱动等核心部件的自研能力,无论是对内还是对外合作,在成本控制方面,都拥有更高的议价能力。

其次,特斯拉在电子电气架构等核心技术方面同样优势明显。例如在电池容量基本相当的前提下,特斯拉能够实现更长的续航,换言之以更小的电池容量,特斯拉就能实现不输同级产品的续航,显然可以让特斯拉在动力电池方面,拥有更高的成本优势。此外,工艺(一体化压铸等)和工序控制上的优势,同样降低了特斯拉在制造环节的成本压力。

供应链国产化率高,供应链布局区位短,运输成本低也是特斯拉可以实现降本增效的关键。尤其是实现了大规模量产之后,特斯拉对供应链企业拥有更高的议价能力,起码还可以通过增加产量,来弥补供应商在降价中可能遭受的潜在损失。

对特斯拉而言,随着制造工艺的进一步优化,以及核心部件的优化升级(如4680电池的应用),进一步降本的空间还很大。更直白的讲,接下来国产特斯拉继续降价的可能性不小,Model2等更低售价的特斯拉产品也会陆续到来,国内新能源车企的生存压力只会越来越大。

该如何应对呢?

继续跟风降价打价格战显然不现实,盖世汽车认为,国内车企在锚定原材料价格波动及时调整产品价格的同时,不断提升自身产品竞争力,去更好的完成燃油车替代才是关键。

【以上内容转自“盖世汽车”,不代表本网站观点。 如需转载请取得盖世汽车网许可,如有侵权请联系删除。】

延伸阅读:

TOM2025-04-18 17:4904-18 17:49