Qzone

Qzone

微博

微博

微信

微信

事实证明,长城汽车是会赚钱的,但眼下学会花钱似乎更为重要与紧迫。

在长城汽车2022年的内部复盘中,是这样总结其中的亮点之处的:技术层面,国内首发全新电子电气架构、全球量产智能辅助驾驶计算平台、大禹电池技术全面应用;战略层面,长城向全球化智能科技公司战略转型、组织架构持续变革。

当然,长城汽车的亮点远不止这些。在纷纷扰扰的2022年里,技术体系日新月异的迭代环境、供应链风雨飘摇的供给状态、产品生态大刀阔斧的创新力度……重重“围困”之下,整个汽车产业的每个环节都难言轻松,尤其是在应对成本控制方面,叫苦不迭的声音从四面八方疯狂传来。

但是,在销量上“摔了一跤”的长城汽车,却在财务数据上交出了依然令人羡慕的成绩单。

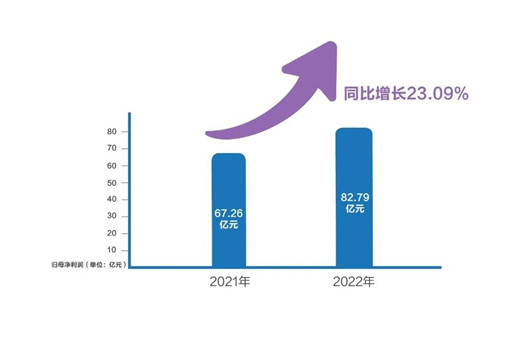

去年,长城汽车多项财务指标都出现了大幅增长,其中营收达到1373.51亿元,相比上年同期的1364.05亿元,增长0.69%。此外,归属于本公司股东的净利润达82.79亿元,同比增长23.09%。

长城汽车将净利润的同比大幅增长归结为公司提升产品力,车型盈利能力增加以及汇率收益增加所致。

是的,不可否认,在如火如荼的“品类创新”中,摩卡PHEV、坦克500、闪电猫等一批高价值产品的出现使得长城汽车的产品结构得到了大幅度的优化。

从取得的成果来看,2022年,长城汽车的单车平均售价12.87万元,同比增长了20.8%;20万元以上车型销量占比达15.27%,上升5个百分点,智能化车型渗透率达到86.17%。毫无疑问,在焕然一新的价值体系推波助澜之下,长城汽车正在迸发出一股不可忽视的向上势能。

当然,大象绝不可能安静转身,系统庞大的长城汽车也不可避免地迎来阵痛。市场销量的影响显而易见,可依托强大的研发体系以及产业链体系,长城具备了通用化的制造能力以及体系化的供应链整合能力,优势在于其能够优化成本控制以及实现规模化的效益最大化。

通过产品结构的调整以及上下游产业链的布局,长城汽车的整体经营效率得以提高,随之而来的是充足的利润与现金流,这也使得长城汽车在经历内外部的多重影响时能够做到宠辱不惊,看尽庭前花开花落。

三年前,魏建军用“命悬一线”来形容当时长城的处境。不得不承认,魏建军对于行业整体走势的洞察是敏锐的。凛冬已至,强烈的危机感使得长城汽车走上了一条提高企业效率与现金流,稳妥过冬的道路之上。

2021年的业绩交流会上,长城汽车给自己定下了2022年利润优先的经营方向。显然,以82.79亿的净利润成绩来看,长城汽车在赚钱这件事情上,妥善地完成了既定的战略目标。

只不过,“养精蓄锐”的长城汽车也清楚地感知到,越是在新能源推动自主崛起的激励竞争业态下,越是考验着长城汽车的战略定力与判断力。好消息是,在内外部的风云激荡中,长城的调整方向愈发明晰,内部组织架构与发展战略逐渐稳定,展现出一股子冲破阵痛期,迎接崭新周期的架势。

不久之前,面对中国汽车市场的深度调整,长城下调了2023年的销量目标和净利润目标,将其调整为“不低于160万辆”和“不低于60亿元”,下调幅度分别达到42.86%、47.83%。

于长城而言,它不再“意气用事”的期望利用通过电动化以及市场的跨越式发展赋予其不切实际的产品溢价以及销量目标,盲目追求短期效益,而是将利润目标标定在合理的范围之内,力图打了一场漂亮的“翻身仗”。

前霍尼韦尔董事长高德威在《长期主义》里说,“为未来布局,你才可能赢;为现在努力,你才可能活;当前活着而不考虑未来,未来你可能活不好”

长城汽车迫切地想要打好这场“翻身仗”,重回“自主三强”的位列之中,而其也在不遗余力地进行长期主义的变革。这关系到组织架构的调整、研发体系的重构、供应链价值的打造……一系列系统性问题,长城汽车正在试图变革出一个良性循环的产业链生态。

事实证明,长城汽车是会赚钱的,但眼下学会花钱似乎更为重要与紧迫。

从现在来看,无论是纯电、混动、氢能“三轨并行”的技术路径,还是城市NOH的量产迭代,又或是大刀阔斧的全球布局,每一步都拓展了业务的深度与广度,每一步需要长城汽车投入高昂的研发与运营成本。

长城汽车“精打细算”的经营模式在阶段性中是成功且有效的,但为了补足研发短板,开辟第二增长曲线,长城汽车的未来两年加大投入将不可避免。

并且,随着新能源车型的布局,新势力们此前遇到的系统问题,长城汽车也都会有所经历,渠道能力的补足,服务体系的建构、补能机制的完善等等一系列长城汽车此前不需要考虑的问题都将一并涌现。

如此说来,长城汽车手中“弹药”充足,接下来就看它如何摆脱新能源总是落后一步的被动局面了。

【注意:文章版权归属汽车公社,严禁未经授权私自转载,否则追究法律责任,需转载请联系官方微信号:汽车公社】

延伸阅读:

TOM2025-04-18 17:4904-18 17:49